Bezpieczny kredyt 2% – podsumowanie działania programu

Program Bezpieczny kredyt 2% (BK2%) został uruchomiony jako inicjatywa wspierająca kredytobiorców chcących kupić swoje pierwsze mieszkanie. Jego start trzeciego lipca 2023 roku okazał się być przełomową datą dla kredytobiorców i banków. Po dwóch miesiącach działania, nadszedł czas, by przyjrzeć się bliżej efektom tej inicjatywy i dokonać jej pierwszego podsumowania.

Jakie banki biorą udział w programie BK2%?

Od początku funkcjonowania programu, zaangażowanie ze strony instytucji finansowych nie było duże. W dniu startu programu spośród banków o większym udziale w rynku do programu dołączyli Alior Bank S.A., Bank PEKAO S.A., Bank PKO BP i niektóre Banki Spółdzielcze. 14 września do programu dołączył również w mBanku. Przystąpienie do programu deklaruje również Santander Bank Polska S.A. Pomimo, że nie we wszystkich bankach można było złożyć wniosek o Bezpieczny kredyt 2% popyt na to rozwiązanie okazał się być ogromny.

Ile zostało złożonych wniosków na BK2%?

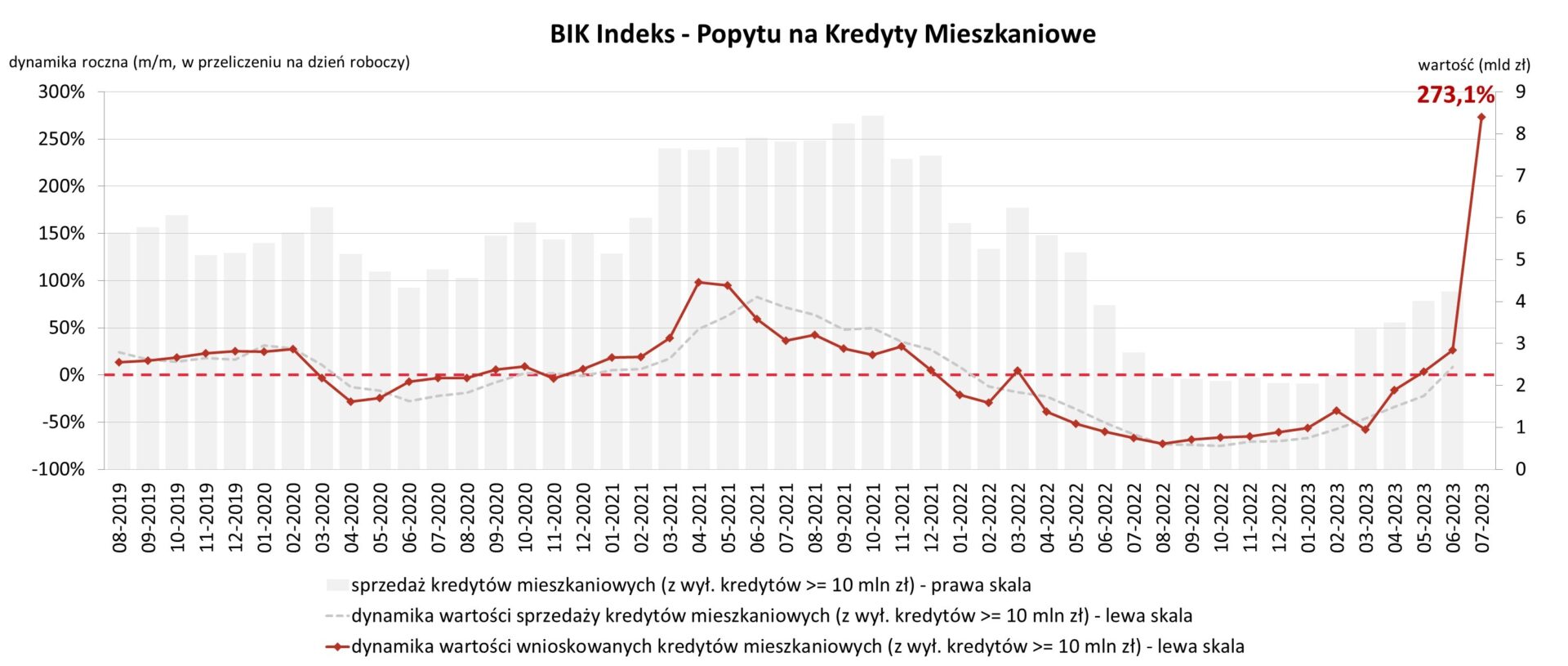

W ciągu pierwszych dwóch miesięcy działania programu, liczba złożonych wniosków przekroczyła 47 tysięcy, a liczba podpisanych umów sięgnęła niespełna 12 tysięcy – podał Związek Banków Polskich. Tak duża liczba wniosków świadczy o tym, jak wielkim zainteresowaniem cieszy się program BK2% wśród kredytobiorców. Sierpniowy odczyt BIK Indeks obrazujący popyt na kredyty mieszkaniowe odzwierciedla ogrom tego zainteresowania. Wykres pokazuje, że w lipcu br. złożono wnioski kredytowe na wartość aż o 273,1% wyższą niż w maju br.

Wielu przyszłych kredytobiorców w programie BK2% widzi szansę na zakup swojego pierwszego „M” kredytem z niskimi ratami.

Drugi filar programu, czyli Konto Mieszkaniowe (oszczędzanie na mieszkanie na preferencyjnych warunkach) cieszyło się znacznie mniejszym zainteresowaniem. Jak poinformowało Ministerstwo Rozwoju i Technologii, 8 tygodni po starcie programu założono niespełna 1664 konta oszczędnościowe.

Jaki jest czas oczekiwania na decyzję kredytową?

Lawina wniosków kredytowych złożonych w tak krótkim czasie ma swoje skutki uboczne, co pokazuje stosunkowo nie duża liczba podpisanych umów kredytowych. Ze względu na zwlekanie ustawodawcy z publikacją szczegółów i interpretacji dotyczących programu, sektor bankowy nie miał wystarczającego czasu na przygotowanie się do obsłużenia przyszłych kredytobiorców. Odpowiedzi na niektóre stawiane pytania pojawiały się dopiero po starcie programu co dodatkowo przyczyniło się do bałaganu po stronie sektora bankowego. Powyższe oraz lawina wniosków spowodowały drastyczne wydłużenie czasu oczekiwania na decyzje kredytowe. Pomimo, iż niektóre banki uruchomiły dodatkowe zasoby dążąc do rozładowani kolejek i tak czas ten wydłużył się znacznie.

Początki programu to przede wszystkim olbrzymi chaos w rejestrowaniu i przyjmowaniu wniosków. Niektórzy klienci utracili zadatki wpłacone na poczet przyszłego zakupu, ponieważ terminy określone w umowach zawartych ze zbywcami nieruchomości nie doczekały się decyzji banku. Taka sytuacja to często brak odpowiednio zabezpieczonej umowy przedwstępnej. W Phinance zawsze dbamy aby umowy naszych klientów zawierały tak zwany bezpiecznik – zapis niedopuszczający do utraty zadatku z powodu braku, bądź odmownej decyzji kredytowej – podkreśla Adam Kasperski Kierownik Departamentu Produktów Kredytowych Phinance S.A.

Obecnie widać mocne przyśpieszenie w liczbie podpisywanych umów. W ciągu ostatniego tygodnia ich liczba przyrosła o ponad 2 tys. To głównie za sprawą wprowadzania przez banki usprawnień w procesach.

Pojawienie się nowych podmiotów z pewnością pozwoli rozładować kolejki, i ty samym zwiększyć przepustowość. Usprawnienia i automatyzacja procesów bankowych przyczynia się do skrócenia czasu oczekiwania na decyzję kredytową. Możemy zaobserwować kuriozalną sytuację, że wnioski składane obecnie, procesowane są szybciej niż te złożone na początku programu - zauważa Kasperski.

Jaka jest przyznawalność kredytu w programie Bezpieczny Kredyt 2%?

W ciągu 10 tygodni obowiązywania programu podpisano niespełna 12 tysięcy umów kredytowych na łączną kwotę blisko 4,7 mld zł., przy średniej sumie udzielonego Bezpiecznego kredytu 2% wynoszącej 389 tys. zł.

Nie wszystkie wnioski rozpatrywane są pozytywnie, a większość czeka jeszcze na rozpatrzenie. Przykładowo, w PKO BP na 13 tys. przyjętych wniosków podpisanych zostało niespełna 1 tys. umów kredytowych, a jedynie 10 proc. zostało rozpatrzonych negatywnie. – poinformował w rozmowie z „Pulsem biznesu” wiceprezes PKO Banku Polskiego, Dariusz Szwed.

Składając wniosek o BK 2% warto skorzystać z pomocy eksperta kredytowego. W związku z dynamicznie zmieniającą sytuacją oraz przystępowaniem do programu kolejnych instytucji warto współpracować z osobą, która jest na bieżąco ze wszystkimi zmianami. Warto też, aby składany wniosek był kompletny – zawierał wszystkie potrzebne dokumenty i podpisy. Eksperci kredytowi Phinance to wysoko wykwalifikowana kadra współpracująca bezpośrednio z bankami. Daje to pełną kontrolę nad procesem, pewność poprawnego wypełnienia wniosków oraz oszczędność czasu przyszłego kredytobiorcy.

Wpływ programu na rynek

Poprzednie programy rządowe RnS i MdM posiadały limit ceny za m kw. nabywanej nieruchomości. Brak takiego limitu ceny w programie Bezpieczny Kredyt 2% spowodował drastyczny wzrost cen nieruchomości, które kwalifikują się do zakupu w ramach programu (700 tys. zł i 800 tys. zł). Dodatkowo brak limitów na kwotę dopłat możliwych do wykorzystania w tym roku może spowodować wyczerpanie limitu przeznaczonego na kolejne lata. Choć program rozpisany jest na 5 lat Adam Kasperski z Phinance poddaje pod wątpliwość funkcjonowanie programu do końca tego okresu.

Pojawia się również sporo głosów podnoszących dostępność programu dla osób nie będących obywatelami Polski. Aby skorzystać z programu wystarczy posiadać jedynie kartę pobytu. Jest to też temat dyskusji w trwającej kampanii wyborczej.

Podsumowanie

Po dwóch miesiącach działania programu Bezpieczny kredyt 2% można zauważyć, że jest to inicjatywa, która cieszy się dużym zainteresowaniem wśród kredytobiorców. Wielu z nich widzi w programie szansę na lepsze warunki finansowania oraz możliwość zastąpienia najmu zakupem własnej nieruchomości. Mimo dużych trudności na starcie programu, zdaje się on spełniać swoją główną rolę.

Źródła: ISBnews, gazetaprawna.pl, Puls Biznesu, ZBP, BIK.