Pomimo, iż profil ryzyka poszczególnych portfeli UFK Alfa ETF (dalej: portfele ETF) i UFK Aegon PIN (dalej: portfele PIN) jest zbliżony (analogiczne benchmarki), wyniki za 2015 rok są zgoła odmienne.

Tak znacząca różnica wynikła przede wszystkim z dwóch elementów:

- Większa ekspozycja portfeli ETF na spółki z indeksu WIG20 vs. większa eskpozycji portfeli PIN na spółki z indeksu mWIG40 i sWIG80.

- Mniejsze zaangażowanie portfeli ETF w indeksy zagraniczne, a tym samym ograniczenie ryzyka walutowego.

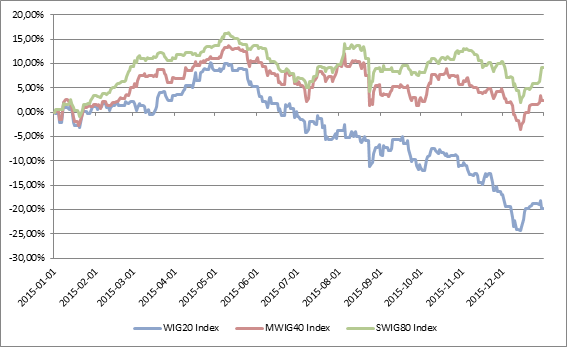

Na poniższym wykresie widać stopy zwrotu z polskich indeksów giełdowych w 2015 roku: WIG20, mWIG40 i sWIG80.

WIG20 stracił prawie 20% co wypada bardzo słabo na tle mniejszych spółek – mWIG40: +2,4%; sWIG80: +9,1%.

Większa ekspozycja portfeli ETF na indeks WIG20 wynikała przede wszystkim z konstrukcji jedynego posiadanego instrumentu odwzorowującego polski rynek akcyjny (nie uwzględniając niepłynnego ETF na WIG20), a mianowicie funduszu „Aegon Polish Equity Fund”. Odwzorowuje on swoim zachowaniem w 80% indeks WIG20, w 15% mWIG40 i 5% WIBOR 3-miesięczny. W portfelach PIN wyselekcjonowane zostały natomiast fundusze z ekspozycją na mniejsze spółki (jak np. Noble Akcji Małych i Średnich Spółek czy Investor Top 25 Małych Spółek) co przyniosło wymierne korzyści. To właśnie te spółki okazały się „siłą” polskiej giełdy w 2015 roku.

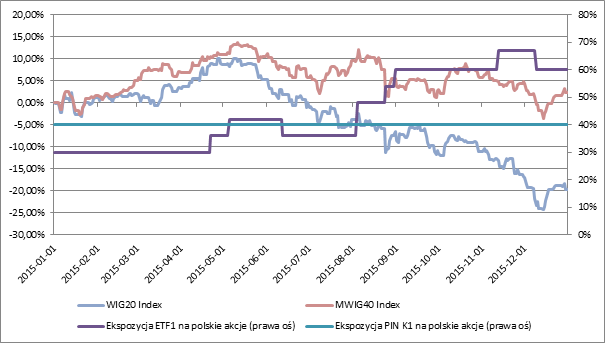

Wartym podkreślenia jest również fakt, że oba portfele miały średnioroczne podobne zaangażowanie w polskie akcje – portfel PIN K1 miał przez cały okres około 40% polskich akcji, natomiast portfel ETF1 średnio około 45% (przy czym udział ten był zmienny i wahał się od 30% do 67%). Zostało to przedstawione na poniższym wykresie.

Wzrost zaangażowania portfeli ETF na polskim rynku kapitałowym wynikał przede wszystkim z przyjętego założenia, że rynek wraz z rosnącym prawdopodobieństwem zmiany władzy politycznej w Polsce, będzie to uwzględniał w cenach, a tym samym wyniki wyborów parlamentarnych zostaną zdyskontowane w cenach przed 25 października 2015 roku.

O ile negatywne dla wycen giełdowych elementy programu wyborczego Prawa i Sprawiedliwości, jak podatek bankowy, podatek od powierzchni handlowych czy przejmowanie nierentownych kopalń przez firmy energetyczne zostały w znacznej mierze uwzględnione w wycenach o tyle po wyborach pojawiło się wiele elementów zaskakujących negatywnie, zarówno o podłożu krajowym, jak i zagranicznym. Wśród najważniejszych negatywnych zaskoczeń na krajowym rynku należy wymienić:

- Rosnąca niepewność polityczna związana z szeroko rozumianymi zmianami w trybunale konstytucyjnym.

- Wyższy podatek bankowy dla ubezpieczycieli.

- Niepewność odnośnie kształtu ustawy o przewalutowaniu kredytów frankowych.

- Bankructwo Spółdzielczego Banku Rzemiosła i Rolnictwa w Wołominie oznaczający większe wpłaty pozostałych banków do Bankowego Funduszu Gwarancyjnego.

Jednak wydaje się, że równie mocne negatywne piętno odcisnęły na polskim rynku wydarzenia zagraniczne, takie jak:

- Rosnące obawy o znaczne spowolnienie chińskiej gospodarki, co przełożyło się przede wszystkim na mocną wyprzedaż rynków wschodzących (emerging markets).

- Obawy o skutki finansowe dla krajów rynków wschodzących po pierwszej od 9 lat podwyżce stóp procentowych w USA.

- Rosnąca niepewność na rynkach finansowych związana z napływem uchodźców do Europy, zamachami terrorystycznymi, atakami zbrojnymi koalicjantów na wojska Państwa Islamskiego czy wzrostem napięcia na linii Turcja-Rosja po zestrzeleniu rosyjskiego samolotu wojskowego.

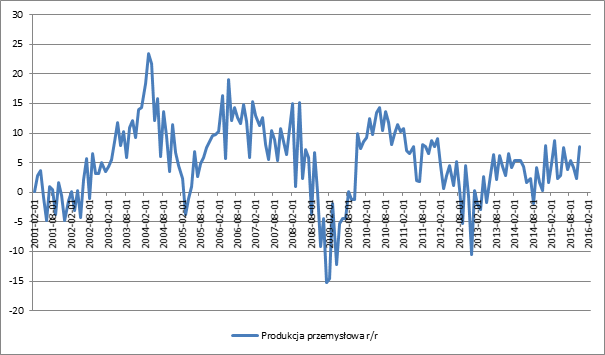

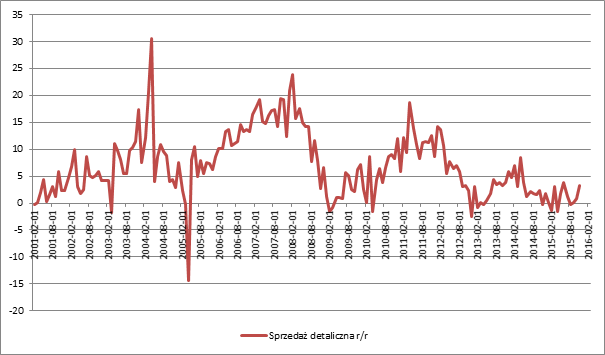

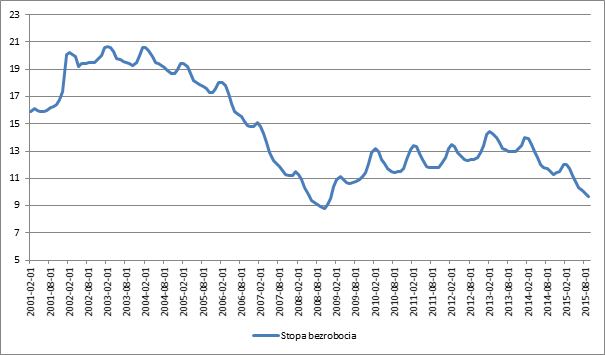

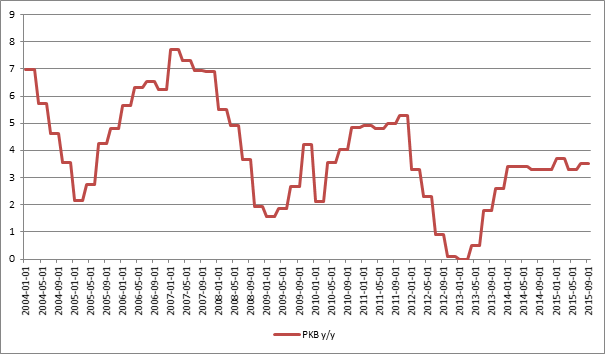

Tym samym, niedoszacowane przez nas czynniki ryzyka, których materializacja przebiegła stosunkowo dynamicznie i często miała charakter losowy (jak zamachy terrorystyczne), przy większym zaangażowaniu w polskie akcje w portfelu ETF względem PIN w tym okresie, przełożyła się na znaczne różnice w całorocznym wyniku. Warto przy tym podkreślić, że sytuacja fundamentalna naszego kraju nie uległa pogorszeniu. Analizując „twarde” dane makroekonomiczne, jak dynamika sprzedaży detaliczne, produkcji przemysłowej, stopa bezrobocia, wzrost gospodarczy czy indeks PMI sytuacja pozostaje stabilna (kilkuletnie wykresy poniżej). Słychać też coraz więcej głosów, że program „rodzina 500+” czy ograniczenie ciężaru kredytowego dla „frankowiczów”, będą wpierać wzrost gospodarczy w średnim terminie i trudno się z tym nie zgodzić. Jednak w krótkim terminie rynki zdominowane zostały przez negatywny sentyment, wzrost niepewności co do dalszych działań nowego rządu czy globalne obawy o wzrost gospodarczy. To jednak nie powinno zaszkodzić naszej gospodarce w dłuższej perspektywie i po krótkoterminowych zawirowaniach rynek ma szanse pokazać swoją siłę (analogicznie jak na Węgrzech).

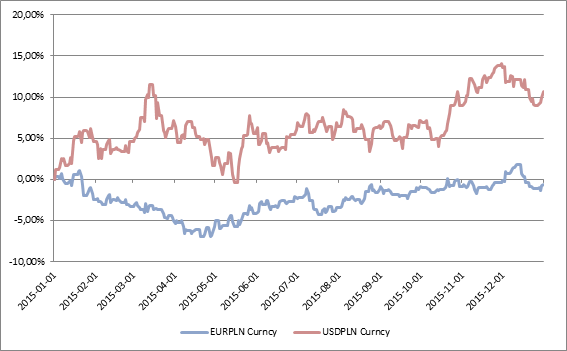

Również nie bez znaczenia pozostała ekspozycja na rynki zagraniczne. O ile nominalne stopy zwrotów z indeksów były w okolicy zera (S&P500 czy MSCI India) to samo osłabienie złotego względem dolara wyniosło nieco ponad 10% (co oczywiście poprawiało stopę zwrotu z zagranicznych inwestycji). W przypadku notowań EURPLN rok zakończył się w okolicy zera (-1,2%).

Tym samym, lepsza selekcja na krajowym „podwórku” (przeważenie małych i średnich spółek kosztem dużych), jak również większa ekspozycja zagraniczna (pozytywne zachowanie kursu walutowego względem neutralnego zachowania indeksów) pozwoliła portfelom PIN osiągnąć znacznie lepsze wyniki aniżeli portfelom ETF.

Łukasz Wosch, Doradca Inwestycyjny DM Alfa.

Skontaktuj się z nami, aby zasięgnąć rady doradcy inwestycyjnego!