Przesyłane ostatnio do Polaków listy z ZUSu dotyczą naszej przyszłości na emeryturze. Niestety, jak się okazuje nie tylko w żartach wielu z nas musi się liczyć z głodowymi dochodami w jesieni swojego życia. Czekać na cud, czy może już teraz warto wziąć emeryturę we własne ręce?

Listy od ZUS

Jeżeli przeczytałeś poszczególne fragmenty swojego listu dotyczącego składek emerytalnych, pewnie już wiesz, czego możesz oczekiwać w przyszłości. Niestety okryty złą sławą ZUS nie daje nam żadnych złudzeń. List pomija rolę państwa w tej sprawie i zdaje się umywać ręce od niskich świadczeń emerytalnych Polaków. Mimo, że sytuacja nie napawa optymizmem, to warto wziąć sobie przesłanie z niej płynące do serca i zacząć realnie dbać o zabezpieczenie swoich emerytur.

Widmo kryzysu emerytalnego…

List otrzymany ostatnio przez Polaków mówi o aktualnym stanie ich składek zgromadzonych podczas wszystkich lat pracy. Wyliczenia dokonane przez urzędników ZUSu są oparte o wiele czynników, do których można zaliczyć średnią długość życia Polaków. Niestety wpływ na przyszłe emerytury może mieć również pogarszająca się sytuacja demograficzna.

Nasze społeczeństwo zaczyna się starzeć, a dane statystyczne o przyszłości demograficznej nie pozostawiają złudzeń. Polska się wyludnia i z czasem, zacznie brakować osób aktywnych zawodowo, utrzymujących i tak już mocno nadwyrężony budżet ZUSu.

W trochę lepszej sytuacji są osoby, które pracowały przed wprowadzeniem w roku 1999 reformy emerytalnej, gdyż dzięki temu mogą one otrzymać uzbierany przez siebie wcześniej kapitał początkowy, wliczający się do ich świadczenia emerytalnego.

Jak odczytywać poszczególne fragmenty listu z ZUS?

Treść naszego listu jest podzielona na części

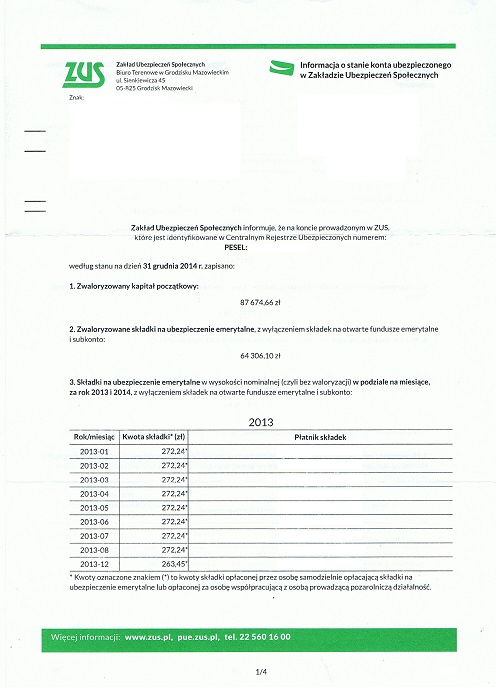

A. To bardzo ważny punkt dla osób pracujących przed rokiem 1999. Dzięki niemu możemy się dowiedzieć, jaki kapitał początkowy udało się nam zgromadzić przed wprowadzeniem reformy emerytalnej. Jeżeli w tej części listu nie widnieje żadna kwota, a byliśmy zatrudnieni przed 1999 rokiem może to oznaczać, że nie wystosowaliśmy wniosku do ZUS w celu obliczenia naszego kapitału początkowego. Należy to zrobić jak najszybciej, dzięki czemu nasza kwota ostatecznej emerytury może ulec znacznemu powiększeniu.

B. W tej części listu możemy znaleźć kwotę uzbieranych przez nas składek, w okresie pomiędzy 1 stycznia 1999 roku, a grudniem roku 2013. Kwoty te są poddawane przez ZUS ustawowym waloryzacjom. Głównie na podstawie zgromadzonych tu środków jest obliczana kwota naszej ostatecznej emerytury.

C. Tutaj znajdziemy składki odprowadzane przez naszego pracodawcę, w kwocie podstawowej niepoddanej waloryzacji. Urzędnicy ZUSu dokładnym obliczeniom poddali jedynie lata 2013 i 2014, rozbijając je na poszczególne miesiące.

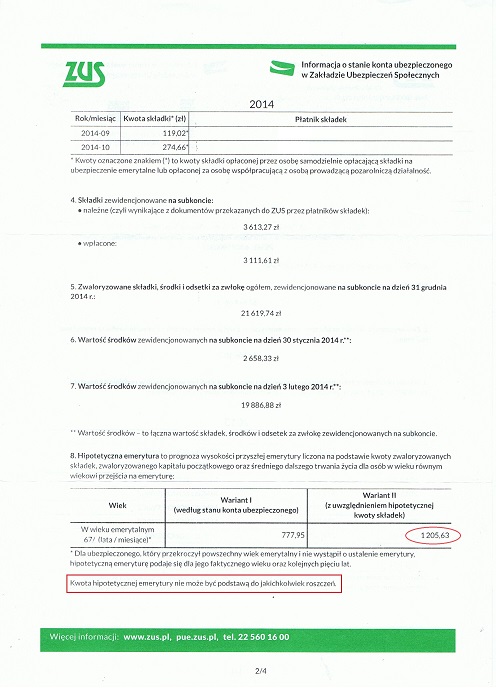

D. W tym punkcie znajdziemy pieniądze odłożone na subkontach.

E. Podana tu kwota jest kompletną informacją o posiadanych środkach zgromadzonych na subkontach uwzględniając waloryzację oraz naliczone odsetki. Tutaj możemy też sprawdzić kwotę z tak zwanego suwaka, czyli z operacji, które mają systematycznie przesyłać pieniądze z OFE do ZUS przez 10 lat poprzedzających przejście na emeryturę.

F. W tym wyliczeniu znajdziemy dwie informacje. Pierwsza z nich pokazuje nam dane o emeryturze, jaką byśmy uzyskali nie podejmując już żadnej pracy. Druga przedstawia sumę pieniędzy, jaką otrzymamy pracując przy zachowaniu obecnych składek, aż do uzyskania wieku emerytalnego.

W tej rubryce może się pokazać 6 obliczeń, ale dotyczą one osób wciąż pracujących, pomimo osiągnięcia wymaganego wieku obligującego do przejścia na emeryturę.

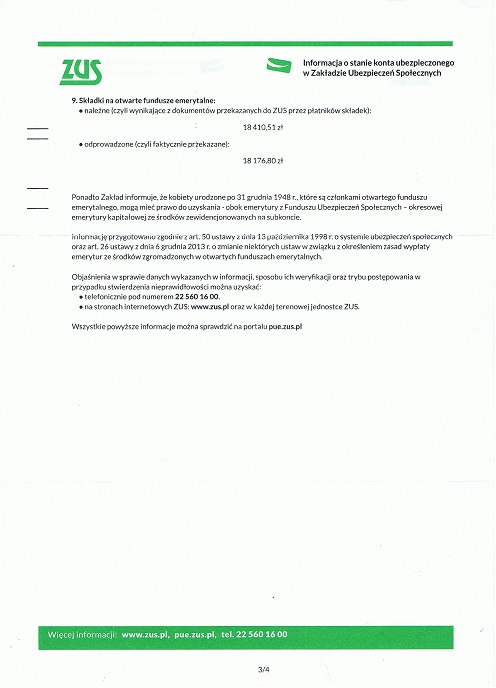

G. W ostatniej sekcji listu możemy zapoznać się z naszymi składkami odprowadzanymi do OFE, oczywiście pod warunkiem, że do niego należymy.

Efekty szoku – czyli dlaczego tak wielu Polaków mimo drastycznej sytuacji nie myśli o swojej emeryturze?

Niestety przeprowadzane badania i sondy niosą za sobą zatrważające wnioski. Dzisiaj 3/4 Polaków nie odkłada dodatkowych pieniędzy na jesień swojego życia. Brak wiedzy, frustracja spowodowana nieskuteczną polityką w tym zakresie kolejnych rządów oraz wiele innych czynników prowadzą ludzi w naszym kraju do sytuacji, w której przeżycie na emeryturze będzie graniczyło z cudem.

Aby to zmienić, musimy zacząć skutecznie oszczędzać i pomnażać swoje aktywa. Na rynku istnieje wiele możliwości dodatkowego składania pieniędzy na swoje emerytury, ale jak pokazują dane tylko, co 5 Polak odkłada cokolwiek. Im szybciej zaczniemy podejmować działania w tym zakresie tym lepsze warunki czekają nas w przyszłości. Nikt nie chce być ciężarem dla swojej rodziny, a nawet małe kroki inwestycyjne podjęte odpowiednio wcześnie mogą dać nam godziwy i przyjemny odpoczynek po wielu latach ciężkiej pracy.

W co warto zainwestować swoje pieniądze?

Istnieje wiele możliwości oszczędzenia dodatkowych pieniędzy na emeryturę. Instrumenty dostępne na rynku mogą nam zaoferować całkiem bezpieczne rozwiązania, a także te bardziej ryzykowne, ale przynoszące również dużo większe zyski. Dlatego to, czy wybierzemy lokatę lub zechcemy inwestować na giełdzie powinniśmy uzależnić od naszych indywidualnych predyspozycji. Dobrze jest w takim przypadku zasięgnąć porady eksperta i doświadczonego doradcy, który pomoże nam wybrać dla siebie najbardziej odpowiednie rozwiązania.

W czym może nam pomóc doradca finansowy?

Doradcy finansowi mogą nam pomóc określić nasze preferencje inwestycyjne, a także wskazać rozwiązania najlepiej pasujące do naszego charakteru. Inwestowanie pieniędzy to bardzo złożony proces wymagający poświęcenia sporej ilości czasu oraz zachowania zimnej krwi w stresujących sytuacjach. Zbyt chaotyczne działania podczas inwestowania podyktowane widmem straty swoich oszczędności mogą podpowiadać nam do ucha błędne decyzje.

Poszukując doradcy warto zwrócić uwagę na jego kompetencje i wiedzę finansową. Skorzystanie z porady prawdziwych profesjonalistów pozwoli nam zaoszczędzić czas niezbędny przy podejmowaniu dobrych decyzji, nasze nerwy oraz zmaksymalizuje szanse na zysk. Możemy śmiało zagwarantować, że nasi doradcy są prawdziwymi profesjonalistami w tym zakresie.

Samo oszczędzanie do przysłowiowej skarpety nie przyniesie nam większych zysków, a w dodatku tak składane pieniądze będą narażone na nasze codzienne pokusy. Aby zapewnić sobie godną jesień życia, wystarczy już teraz podjąć kilka koniecznych decyzji. Warto skorzystać w tym celu z pomocy doradców finansowych, których fachowa wiedza może okazać się bezcenna podczas wyborów poszczególnych funduszy inwestycyjnych, lokat lub akcji spółek.

Listy przysłane ostatnio przez ZUS muszą obudzić w przedsiębiorczych Polakach refleksje, aby ich przyszłość została odpowiednio ubezpieczona. Oszczędzanie i dobre inwestycje są w stanie tego dokonać jednak, aby tak się stało trzeba podjąć niezbędne decyzje i już teraz zacząć budować swoją przyszłość. Profesjonalni doradcy finansowi mogą nam w tym zadaniu pomóc oraz zwielokrotnić nasze szanse na lepsze jutro.

Poniżej list z ZUS jednego z nas. Przewidywana emerytura to 1205,63.

Z zastrzeżeniem: "Kwota hipotetycznej emerytury nie może być podstawą do jakichkolwiek roszczeń"

Jakoś tak i śmiesznie i strasznie zarazem...

Poznaj także pytwatne fundusze emerytalne!