Jednym z najmłodszych subfunduszy w ofercie Generali Investments TFI jest Generali Złota. Zaledwie od 10 miesięcy stosuje on obecną politykę inwestycyjną, która została przyjęta w odpowiedzi na sprzyjające otoczenie makroekonomiczne dla cen złota. Ta decyzja okazała się strzałem w dziesiątkę. Subfundusz pojawił się w idealnym momencie, aby pozwolić wielu naszym klientom dodać do swoich portfeli inwestycję w tę klasę aktywów.

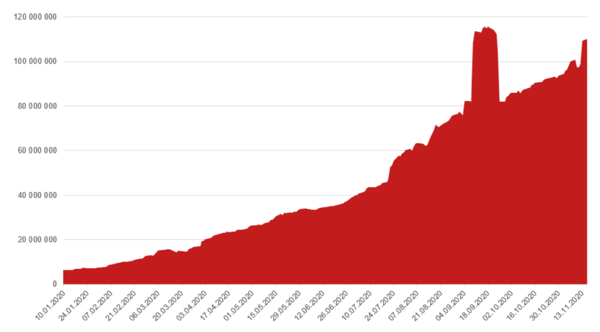

Przekroczenie granicy 100 milionów aktywów jest dobrą okazją do przyjrzenia się przyczynom sukcesu strategii inwestycyjnej tego subfunduszu i zastanowienia nad tym, czy będzie on równie dobrą inwestycją na przyszłość.

Czy warto dalej inwestować w złoto?

Z tym, że subfundusz Generali Złota okazał się bardzo dobrą inwestycją trudno dyskutować. Od przekształcenia wygenerował on stopę zwrotu równą 16,53% (dane na dzień 16.11.2020) i dlatego klienci mają powody do zadowolenia. Jest to jak na razie jedna z najlepszych klas aktywów w tym roku. Jednak taki wynik rodzi też pytania o dalsze perspektywy. Powszechne jest przekonania, że nic nie rośnie wiecznie. Skoro inwestycja przyniosła tak dobry zwrot, to czy jest jeszcze przestrzeń do dalszych wzrostów w przyszłości?

Na to pytanie zarządzający funduszem Marek Straszak odpowiada: „Pomimo już pokaźnej stopy zwrotu jaką wygenerowało w tym roku złoto, cały czas widzimy dla niego dobre perspektywy na przyszłość. Przemawia za nim środowisko niskich stop procentowych oraz kolejne działania zapowiadane przez narodowe banki centralne takie, jak FED czy EBC.” Doświadczenie rynkowe wskazuje także, że sytuacja gospodarcza sprzyja inwestowaniu w kruszec. Niepewność na rynkach i nadmiar pieniądza skłaniają ludzi do szukania okazji inwestycyjnych, o które dla inwestorów nieakceptujących bardzo wysokiego ryzyka coraz trudniej. „Ceny złota są silnie i odwrotnie powiązane z rentownością 10-letnich obligacji amerykańskich, która naszym zdaniem, dzięki instrumentom wykorzystywanym przez FED, nie powinna znacząco wzrastać, co będzie pozytywne dla kształtowania się cen złota w przyszłości” – mówi zarządzający.

Subfundusz przygotowany na zmienność

Czy 100 milionów aktywów to optymalny „rozmiar” subfunduszu z punktu widzenia zarządzania? W ofercie Generali Investments są subfundusze o porównywalnych aktywach, ale też subfundusze ze znacznie większymi aktywami, które od wielu lat są najlepszymi w swojej klasie. Generali Złota jest subfunduszem odpornym na fluktuacje poziomu aktywów. Marek Straszak mówi: „W krótkiej historii Generali Złota już zdarzało się, że obsługiwaliśmy wpłaty i wypłaty dziennie sięgające nawet ok. 30-35% poziomu aktywów netto. Te zmiany nie miały jednak wpływu na efektywność zarządzania funduszem i wynik. Co więcej, stopa zwrotu tego subfunduszu jest niezależna od ilości aktywów, fundusz jest idealnie skalowalny.”

Złoto zostaje w portfelach na dłużej

Wszystko wskazuje na to, że środowisko niskich stóp procentowych będzie nam towarzyszyć jeszcze przez kilka lat. Dodatkowo zanim gospodarki poradzą sobie z kryzysem wywołanym pandemią, a szczepionki realnie zmienią poczucie bezpieczeństwa zwykłych obywateli, można spodziewać się dalszych pakietów stymulacyjnych i spadku rentowności bezpiecznych obligacji. Dlatego inwestycja w kruszec wygląda obiecująco mimo wysokich tegorocznych wzrostów. Marek Straszak podsumowuje: „O inwestycyjnej atrakcyjności złota cały czas świadczą wysokie napływy do ETFów inwestujących złoto, które w ciągu 3 pierwszych kwartałów tego roku były rekordowe.”

Więcej o inwestycjach znajdziesz na naszej stornie. Sprawdź!