Odpowiedź na pytanie, który z produktów przynosi więcej korzyści – IKE (Indywidualne Konto Emerytalne) czy IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego) – przypomina trudną próbę rozstrzygnięcia kwestii wyższości któregoś z dwóch świąt - Bożego Narodzenia i Wielkanocy.

Na początek przyjrzyjmy się różnicom dotyczącym warunków obydwu schematów oszczędzania w ramach trzeciego filaru:

| IKE | IKZE | |

| Limit wpłat (w 2016 r.) | 12 165 zł | 4 866 zł |

| Korzyść podatkowa przy wpłacie | NIE | TAK (odliczenie wpłaty od przychodu do opodatkowania PIT 18/19/32%) |

| Korzyść podatkowa przy wypłacie | TAK (zwolnienie z podatku od dochodów kapitałowych 19%) | TAK/NIE (zryczałtowany podatek 10% od wypłaty) |

| Warunki wypłaty | osiągnięcie wieku 60 lat lub nabycie uprawnień emerytalnych i ukończeniu 55 roku życia | po osiągnięciu wieku 65 lat |

| Zwrot częściowy | TAK | NIE |

| Dziedziczenie | TAK | TAK (ale dziedziczący płaci zryczałtowany podatek 10% od wypłaty) |

Tabela ilustruje różnice między obydwoma systemami. W przypadku IKE dotrzymanie warunków umowy pozwala posiadaczowi Indywidualnego Konta Emerytalnego uniknąć obłożenia zysku z inwestycji podatkiem od dochodów kapitałowych (tzw. podatkiem Belki). Głównym benefitem posiadania IKZE jest możliwość odliczania wpłacanych środków od podstawy opodatkowania podatkiem dochodowym od osób fizycznych i pomniejszanie płaconego podatku PIT. Przy założeniu, że dotrzymamy terminu umowy i zachowamy produkt do 65. roku życia, odliczeń nie trzeba będzie zwracać.

Każdy z produktów ma inny limit wpłat oraz różne kryteria pozwalające na osiągnięcie (w przypadku IKZE na utrzymanie) korzyści podatkowej. W przypadku IKE i IKZE odmienne są także warunki przedterminowego rozwiązania umowy czy dziedziczenia.

Czy znaczy to, że możemy porównać potencjalną korzyść z obydwu produktów? Przyjmując kilka założeń i uproszczeń - TAK.

Dla obliczeń przyjęto, że:

- na każdy ze schematów oszczędzania wpłacamy tę samą kwotę w rozbiciu na miesięczne raty po 400 zł, wnoszone regularnie przez 30 lat (360 miesięcy). Oznacza to, że przykładowy inwestor to osoba relatywnie młoda, o średnich dochodach,

- w obydwu przypadkach IKE i IKZE oparte są o ten sam instrument inwestycyjny, generujący identyczną stopę zwrotu,

- warunki wypłaty z produktu, wysokość stawki podatku dochodowego od osób fizycznych, podatku Belki oraz możliwości odliczeń pozostaną bez zmian przez cały okres oszczędzania.

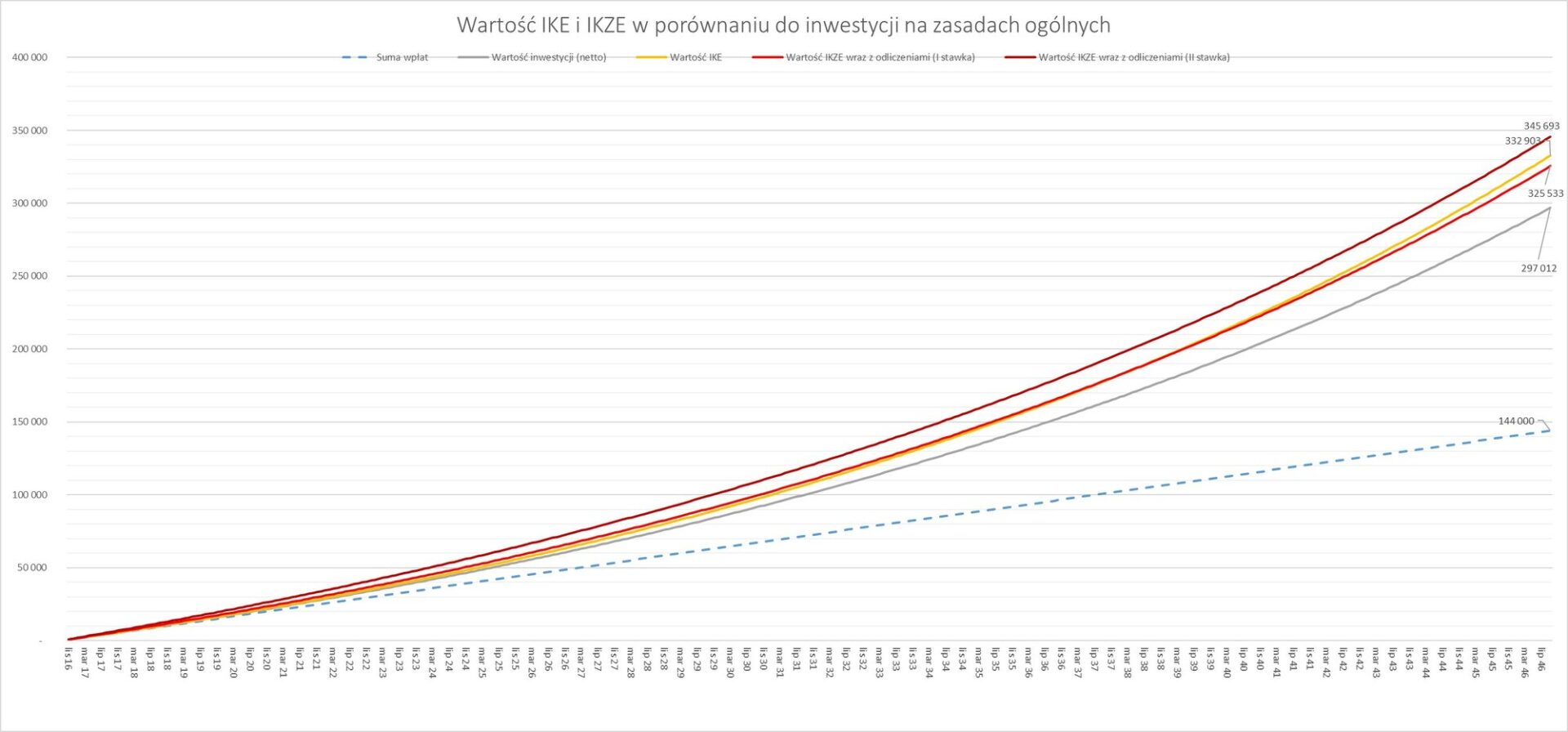

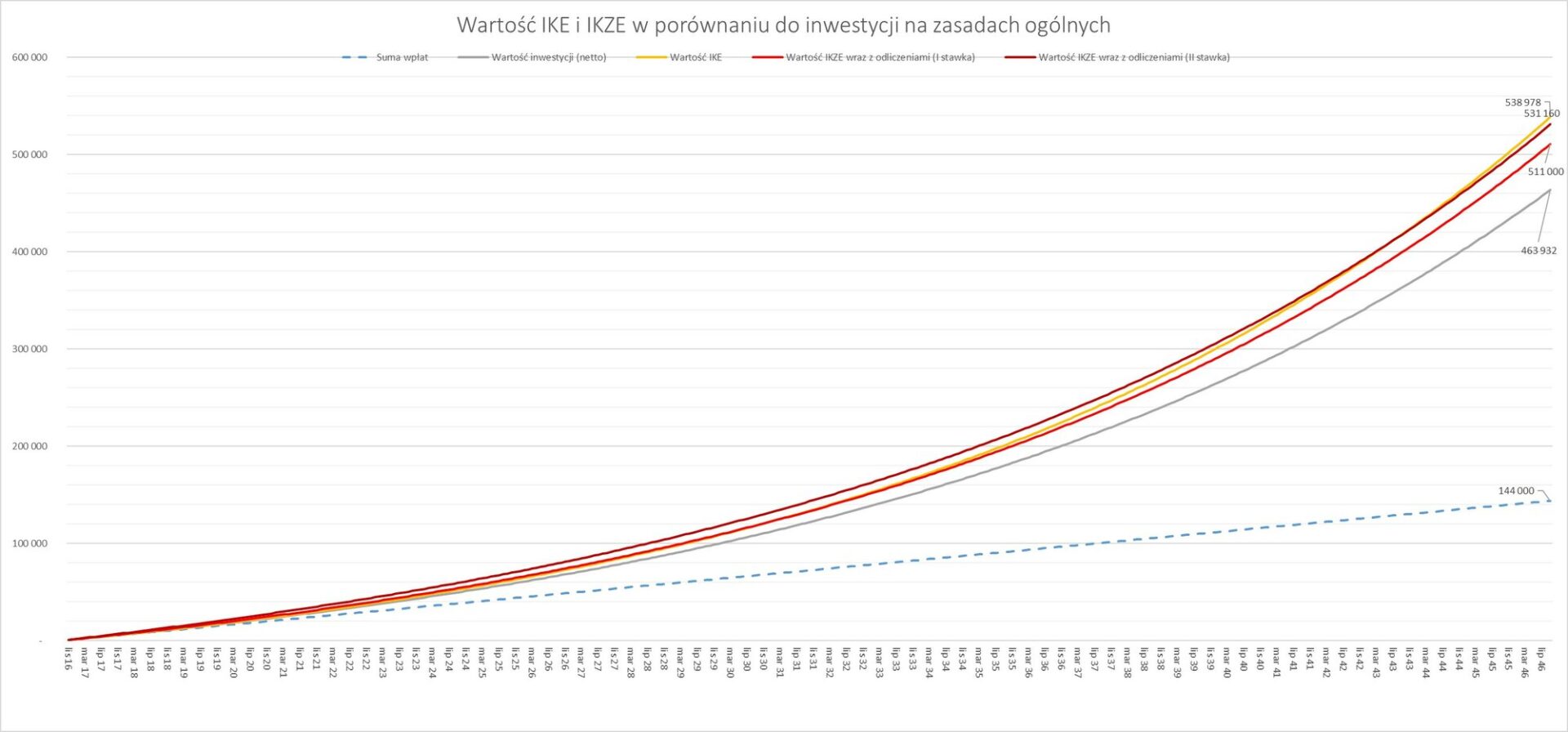

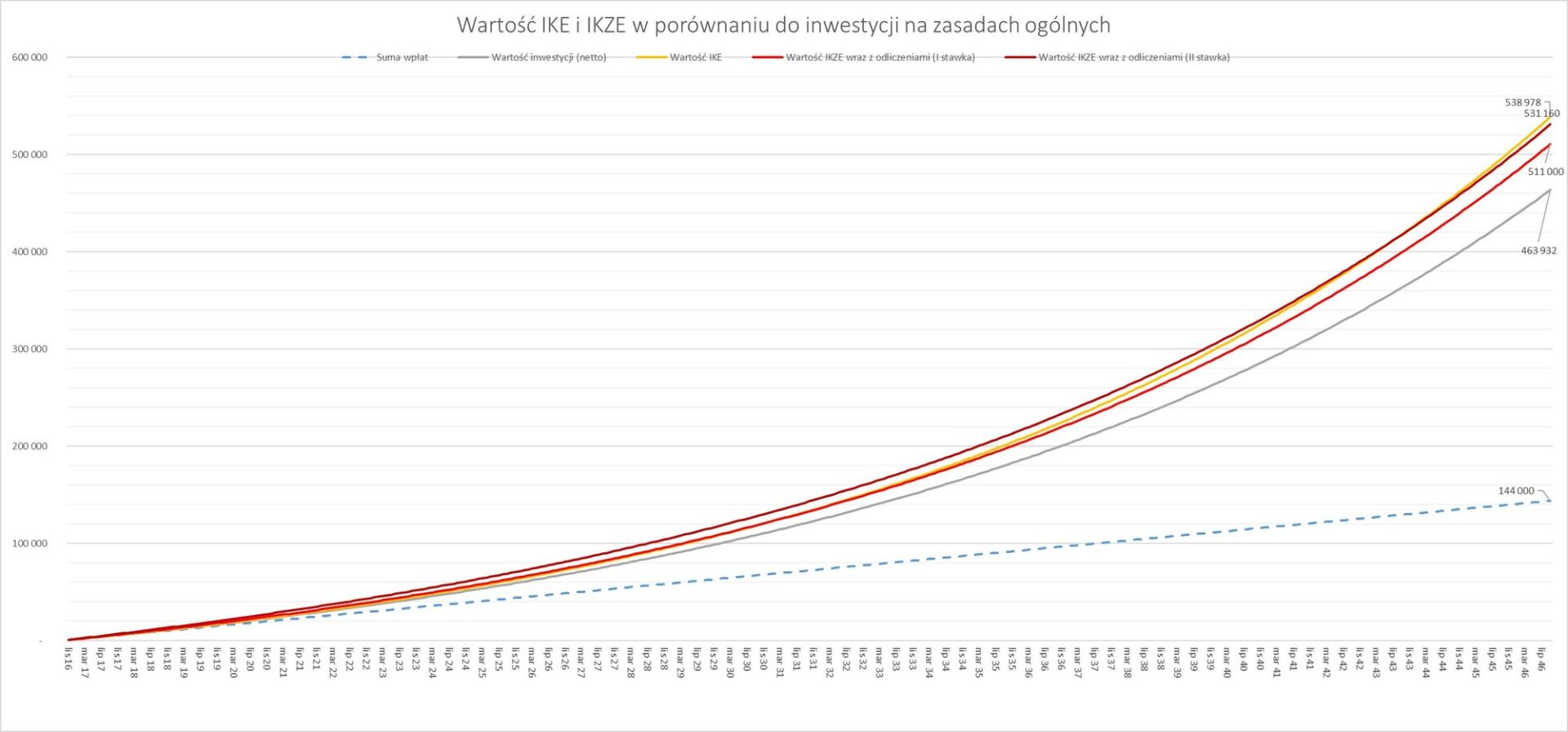

Poniższe wykresy ilustrują, jak zmieniałaby się wartość inwestycji w ramach IKE oraz IKZE, a także - dla porównania – przy bezpośredniej lokacie w instrument bazowy na zasadach ogólnych (z podatkiem od dochodów kapitałowych oraz brakiem możliwości odliczeń).

Obliczenia wykonano dla trzech różnych wariantów cechujących się inną roczną stopą zwrotu:

- inwestycji relatywnie bezpiecznej, o rocznej stopie zwrotu w wysokości 2,5%

- inwestycji zrównoważonej, o stopie zwrotu równej 5%

- inwestycji agresywnej, o stopie zwrotu równej 7,5% rocznie

Uwaga! Założenie, iż stopa zwrotu rok do roku będzie stała i nie ulegnie zmianie przez okres 30 lat, jest kryterium przyjętym wyłącznie dla potrzeb poniższej symulacji. Zabieg ten ma jedynie uwypuklić różne, możliwe do osiągnięcia, wyniki z IKE i IKZE przy tej samej wartość parametru, jakim jest stopa zwrotu.

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 2,50% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 5,00% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 7,50% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

Odpowiedź na pytanie, który z produktów przynosi więcej korzyści – IKE (Indywidualne Konto Emerytalne) czy IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego) – przypomina trudną próbę rozstrzygnięcia kwestii wyższości któregoś z dwóch świąt - Bożego Narodzenia i Wielkanocy.

Na początek przyjrzyjmy się różnicom dotyczącym warunków obydwu schematów oszczędzania w ramach trzeciego filaru:

| IKE | IKZE | |

| Limit wpłat (w 2016 r.) | 12 165 zł | 4 866 zł |

| Korzyść podatkowa przy wpłacie | NIE | TAK(odliczenie wpłaty od przychodu do opodatkowania PIT 18/19/32%) |

| Korzyść podatkowa przy wypłacie | TAK(zwolnienie z podatku od dochodów kapitałowych 19%) | TAK/NIE(zryczałtowany podatek 10% od wypłaty) |

| Warunki wypłaty | osiągnięcie wieku 60 lat lub nabycie uprawnień emerytalnych i ukończeniu 55 roku życia | po osiągnięciu wieku 65 lat |

| Zwrot częściowy | TAK | NIE |

| Dziedziczenie | TAK | TAK (ale dziedziczący płaci zryczałtowany podatek 10% od wypłaty) |

Tabela ilustruje różnice między obydwoma systemami. W przypadku IKE dotrzymanie warunków umowy pozwala posiadaczowi Indywidualnego Konta Emerytalnego uniknąć obłożenia zysku z inwestycji podatkiem od dochodów kapitałowych (tzw. podatkiem Belki). Głównym benefitem posiadania IKZE jest możliwość odliczania wpłacanych środków od podstawy opodatkowania podatkiem dochodowym od osób fizycznych i pomniejszanie płaconego podatku PIT. Przy założeniu, że dotrzymamy terminu umowy i zachowamy produkt do 65. roku życia, odliczeń nie trzeba będzie zwracać.

Każdy z produktów ma inny limit wpłat oraz różne kryteria pozwalające na osiągnięcie (w przypadku IKZE na utrzymanie) korzyści podatkowej. W przypadku IKE i IKZE odmienne są także warunki przedterminowego rozwiązania umowy czy dziedziczenia.

Czy znaczy to, że możemy porównać potencjalną korzyść z obydwu produktów? Przyjmując kilka założeń i uproszczeń - TAK.

Dla obliczeń przyjęto, że:

- na każdy ze schematów oszczędzania wpłacamy tę samą kwotę w rozbiciu na miesięczne raty po 400 zł, wnoszone regularnie przez 30 lat (360 miesięcy). Oznacza to, że przykładowy inwestor to osoba relatywnie młoda, o średnich dochodach,

- w obydwu przypadkach IKE i IKZE oparte są o ten sam instrument inwestycyjny, generujący identyczną stopę zwrotu,

- warunki wypłaty z produktu, wysokość stawki podatku dochodowego od osób fizycznych, podatku Belki oraz możliwości odliczeń pozostaną bez zmian przez cały okres oszczędzania.

Poniższe wykresy ilustrują, jak zmieniałaby się wartość inwestycji w ramach IKE oraz IKZE, a także - dla porównania – przy bezpośredniej lokacie w instrument bazowy na zasadach ogólnych (z podatkiem od dochodów kapitałowych oraz brakiem możliwości odliczeń).

Obliczenia wykonano dla trzech różnych wariantów cechujących się inną roczną stopą zwrotu:

- inwestycji relatywnie bezpiecznej, o rocznej stopie zwrotu w wysokości 2,5%

- inwestycji zrównoważonej, o stopie zwrotu równej 5%

- inwestycji agresywnej, o stopie zwrotu równej 7,5% rocznie

Uwaga! Założenie, iż stopa zwrotu rok do roku będzie stała i nie ulegnie zmianie przez okres 30 lat, jest kryterium przyjętym wyłącznie dla potrzeb poniższej symulacji. Zabieg ten ma jedynie uwypuklić różne, możliwe do osiągnięcia, wyniki z IKE i IKZE przy tej samej wartość parametru, jakim jest stopa zwrotu.

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 2,50% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 5,00% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 7,50% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

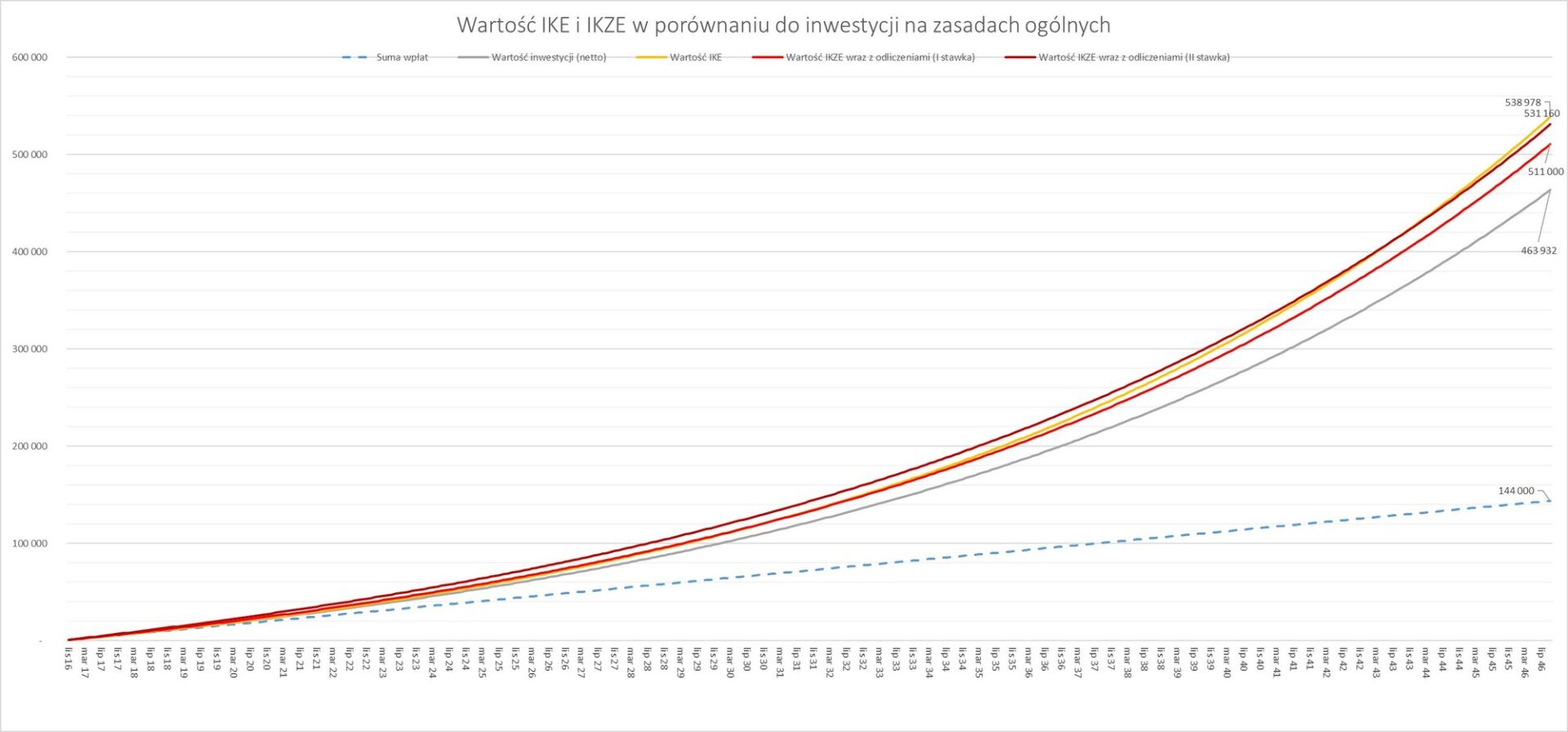

Poniższe wykresy ilustrują, jak zmieniałaby się wartość inwestycji w ramach IKE oraz IKZE, a także - dla porównania – przy bezpośredniej lokacie w instrument bazowy na zasadach ogólnych (z podatkiem od dochodów kapitałowych oraz brakiem możliwości odliczeń).

Obliczenia wykonano dla trzech różnych wariantów cechujących się inną roczną stopą zwrotu:

- inwestycji relatywnie bezpiecznej, o rocznej stopie zwrotu w wysokości 2,5%

- inwestycji zrównoważonej, o stopie zwrotu równej 5%

- inwestycji agresywnej, o stopie zwrotu równej 7,5% rocznie

Uwaga! Założenie, iż stopa zwrotu rok do roku będzie stała i nie ulegnie zmianie przez okres 30 lat, jest kryterium przyjętym wyłącznie dla potrzeb poniższej symulacji. Zabieg ten ma jedynie uwypuklić różne, możliwe do osiągnięcia, wyniki z IKE i IKZE przy tej samej wartość parametru, jakim jest stopa zwrotu.

| Roczna wpłata (raty co miesiąc) | 4800,00 |

| Roczna stopa zwrotu | 7,50% |

| Podatek od dochodów kapitałowych | 19% |

| I Stawka podatku PIT | 18% |

| II Stawka podatku PIT | 32% |

| Zryczałtowany podatek od dochodów kapitałowych z IKZE | 10% |

Podsumowanie:

Jak wynika z wykresów, o przewadze jednego produktu nad drugim przesądzają dwa czynniki: czas trwania oraz oczekiwana stopa zwrotu.

Przy krótszym okresie oszczędzania benefit w postaci sumy odliczeń wpłat na IKZE od dochodu do opodatkowania jest wyższy niż zysk wygenerowany na IKE i oszczędność wynikająca ze zwolnienia tej inwestycji z tzw. podatku Belki. W dłuższym horyzoncie czasowym oszczędności na podatku od zysku z IKE zmniejszają różnice kwotowe między oboma produktami, wciąż jednak na korzyść IKZE.

Kiedy przyjmiemy wyższą stopę zwrotu z inwestycji, którą może przynieść dynamiczniejszy instrument finansowy stanowiący podstawę obydwu produktów, przewaga IKZE nad IKE maleje.

W przypadku założenia, iż zysk w skali roku na obydwu produktach wyniesie 2,5%, IKZE wypada znacznie lepiej w porównaniu z IKE, niezależnie od tego, czy podatnik rozlicza się z fiskusem w progu 18% czy 32%.

Jeśli natomiast zysk z instrumentu bazowego wyniesie 5% rok do roku, IKE okazuje się lepsze od IKZE dla podatników, u których odliczenie od dochodu do opodatkowania obłożone jest stawką 18%. Podatnik wchodzący w drugi próg podatkowy, oszczędzając w ramach IKZE nadal będzie odnosił większe korzyści niż przy inwestycji w IKE.

Gdyby stopa zwrotu z inwestycji sięgała 7,5% rok do roku, zysk zgromadzony w ramach IKE byłby na tyle duży, że niezapłacony podatek Belki skompensowałby całość odliczeń przy IKZE, niezależnie od stawki, jaką opodatkowany jest inwestor.

Powyższe obliczenia mają charakter prezentacji zmiennych, na które warto zwrócić uwagę, dokonując wyboru dobrowolnych produktów emerytalnych oferowanych przez instytucje finansowe.

Każdy inwestor przed podjęciem decyzji o wyborze pomiędzy IKE a IKZE powinien wnikliwie przeanalizować swoją sytuację finansową, biorąc pod uwagę:

- wysokość swoich dochodów, ich źródło oraz stabilność;

- skłonność do ryzyka, a tym samym oczekiwania wobec zysku generowanego przez wybrany instrument bazowy;

- wiek, a tym samym horyzont, w jakim zamierza dokonać wypłaty z produktu emerytalnego.

Ostateczna decyzja będzie z pewnością zależna od indywidualnych preferencji inwestora, który rozważy rożne korzyści płynące z warunków umowy konkretnego produktu. Wszak nie zawsze zysk finansowy jest tym jedynym.

Wojciech Dreżewski.

Dowiedz się więcej na temat funduszy emerytalnych IKE IKZE!